國家重拳整治P2P平臺!E租寶、泛亞將成歷史?

發布: 2016-08-30 11:29:27 作者: 霍木桐 來源: 俠客島

8月24日,有一條不太起眼、但很重要的新聞,是一個新的法規:《網絡借貸信息中介機構業務活動管理暫行辦法》。

網絡借貸、P2P、互聯網金融……各種新名詞,其實最給大家留下印象的,反而是問題案件——最近,e租寶案件的涉案嫌疑人剛剛移送司法,泛亞的嫌疑人也被起訴。

這個規定從草稿到出臺,前后時隔了8個月;人們關心的是,能不能真正管住野蠻生長的網絡借貸?

數據

e租寶是一個比較典型的案件,別的出問題的平臺也時常見諸報端。但我們通常沒有概念的是,網絡借貸這一領域到底有多亂?

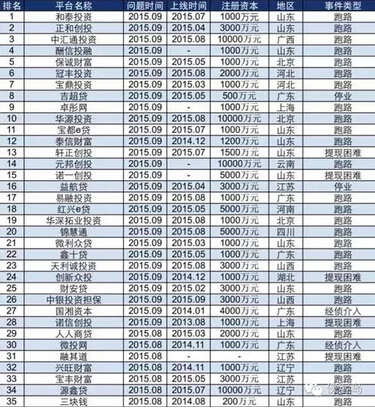

不說印象,我們來看看數據。今年上半年,出問題的網貸平臺就有515家;而因為跑路的、提現困難、經偵介入等各種姿勢退出這一領域的,就有268家。用銀監會的話說就是,“行業規模增長勢頭過快,業務創新偏離軌道、風險亂象時有發生”。

那么,在互聯網金融這一領域,網貸到底有多猛?截至2016年6月底,全國正常運營的網貸機構共2349家,借貸余額6212.61億元。相對于一年半以前,增速相當驚人,分別增長了近50%和近5倍。

但是出問題的比例也相當之高——截至2016年6月底,全國累計出問題的平臺共有1778家,約占全國機構總數的43.1%。這是什么概念?將近一半都有問題啊。

更恐怖的是出問題的網貸平臺的增速。2013年,全年問題平臺有76家;2014,增長到275家;2015年,則有896家,是2014年的3.26倍。換句話說,3年間,出問題的網貸平臺的數量,平均增速居然超過300%!

一方面是網貸平臺來勢兇猛、野蠻生長,另一方面則是問題層出不窮。像e租寶、大大集團、泛亞這樣讓投資者血本無歸、甚至引發群體性事件的,其邏輯也就不難理解。

當然這也暴露了監管跟不上這一新生事物的漏洞。所以,新的監管方式就勢在必行了。

其實,去年12月,銀監會就和工信部、公安部、網信辦等部門聯合發布了《網絡借貸信息中介機構業務活動管理暫行辦法(征求意見稿)》,結束了網貸行業“無門檻、無標準、無監管”的“三無”局面。而在今天的正式法規中,對于網絡借貸亂象,也有幾記大招。

不得

第一招,負面清單管理,管住網貸伸得太長的手。

《暫行辦法》中的負面清單包括13個“不得”:不得為自身或變相為自身融資;不得直接或間接接受、歸集出借人的資金;不得直接或變相向出借人提供擔保或 者承諾保本保息;不得自行或委托、授權第三方在互聯網、固定電話、移動電話等電子渠道以外的物理場所進行宣傳或推介融資項目;等等。

簡單一句話,就是在強調,網貸平臺只是信息中介,而不是信用中介。換句話說,這些平臺只是提供了融資方的信息、需求、產品等信息,而不保證這些東西的信用。

以前,在網貸沒人管的時候,類似自融、違規放貸、設資金池、期限拆分、搞線下營銷等手段層出不窮,美其名曰“金融創新”。但現在,如果你爸媽在菜市場買 菜時,再有人給他們塞年收益率高得離譜的P2P小廣告,就都可以舉報了。動不動年化收益率超過10%的餡餅,天上真的不會掉。

存管

第二招,資金存管,第三方機構保平安。

《暫行辦法》的第二十八條明確,“網絡借貸信息中介機構應當實行自身資金與出借人和借款人資金的隔離管理,并選擇符合條件的銀行業金融機構作為出借人與借款人的資金存管機構。”

聽起來很專業,但也不復雜。說白了,就是你在網上借錢給這些企業多了一層保障,因為資金存管在銀行業金融機構里面,而不是直接把錢打到網貸平臺上;萬一平臺跑路了,錢還存在第三方金融機構里,說好的高收益恐怕不一定能拿到,但至少不會血本無歸,至少托個底。

在這一辦法出臺之前,有一些經營規范的平臺已經做到了這一點。到今年8月15日,有130家平臺與銀行簽訂直接存管協議,與銀行簽訂聯合存管的平臺則有 46家。在混亂的P2P界,這幾乎堪稱“業界良心”了。但相對于近2400家的平臺總數來說,這個比例顯然是太低了。這在一定程度上是因為,以前這不過是 “自選動作”,而非“必選動作”。但現在形勢變了,差不多97%的平臺面臨轉型或出局。

上限

第三記重拳:明確借款上限。

上限是啥?“同一自然人,在同一網絡借貸信息中介機構平臺的借款余額,上限不超過人民幣20 萬元;同一法人或其他組織,在同一網絡借貸信息中介機構平臺的借款余額上限不超過人民幣100萬元;同一自然人,在不同網絡借貸信息中介機構平臺借款,總 余額不超過人民幣100萬元;同一法人或其他組織,在不同網絡借貸信息中介機構平臺借款,總余額不超過人民幣500萬元。”

也就是說,就算你個人有錢,也最多在這兒放100萬;公司組織呢,也就最多500萬。

在之前的征求意見稿中,這一條款只是說“應當以小額為主”,但并沒有規定具體上限;所以,今天消息一出,市場大驚,多家平臺老總發出了類似“額度這么低讓人怎么活”之類的言論。

這些數字意味著什么?

《2016年全國P2P網貸行業半年報》顯示,當前網貸行業貸款余額達到了6212.61億元,借款人數達到了112.41萬人——換句話說,人均貸款額度在55.27萬。單從自然人來看,恐怕超過100萬這個上限的不在少數。

但更大的奧妙,在法人或其他組織類。

一般企業在網貸平臺上的借款,動輒就在數百萬。限額一出,平臺的大額業務,比如供應鏈金融、房地產融資、類資產證券化等,都將被切掉——這意味著,P2P原本從傳統金融機構那里蠶食過來的業務,又得重新還回去。

保護

除了管理平臺之外,《辦法》更為民眾關心的,是對消費者權益的保護,包括對出借人進行風險揭示及糾紛解決途徑、明確出借人應當具備的條件等。換句話說,國家出臺規定保護你,但你自己也得長點兒心哈。

同樣,監管主體也明確了:根據不同的職責,銀監會、工信部、公安部、網信辦分工協同監管。從沒人管到有人管,已經是很大的進步;不過分工協同監管需要更多的溝通與合作,真誠希望不要變成九龍治水沒人管。

《辦法》的執行中也明顯有掣肘因素。比如,雖然有100萬、500萬這樣的總體限額,但是目前行業尚無統一的信息共享平臺,因此很難有效識別借款人在其他平臺的借款情況,那么在不同平臺的借款限額如何控制?

從根本上說,網貸平臺容易出問題,是因為門檻低、信息不透明不對稱,由此帶來高風險,投資者選項目就像是盲人摸象,只能碰運氣,但一旦運氣不好,就面臨 血本無歸的境地。所以,信息的披露很重要,需要監管方嚴控信息的真實性與可信度,而不能總靠熟人的口口相傳、互相推薦。但至少,如果嚴格執行第三方存管的 規定,出事兒之后保本還是可以達到的。

從老百姓的角度看,P2P之所以引人注目,一定程度上也是因為“投資渠道匱乏”,尤其缺乏良好且適合自己的投資渠道。但話又說回來,投資領域始終遵循風 險與收益相匹配原則,只不過很多人不愿意投資低風險、低收益的渠道,盯著高收益渠道時,又容易忽略其高風險。在監管更嚴的未來,關鍵還是得找到與自己投資 能力與風險偏好相匹配的渠道,想投P2P,也要擦亮眼睛。

一部法規不一定立馬包治百病,但至少看到了規范的前景。新辦法出臺,長期看很美,短期看很痛。野蠻生長了好幾年,為了行業長遠發展,總是要守點規矩了。畢竟,老百姓掙點兒錢,都不容易。來源:俠客島 文/霍木桐

今日新聞頭條

我也說兩句

已有評論 0 條 查看全部回復